Les excès de quelques banquiers sans scrupules sont-ils responsables de la crise financière mondiale, comme le prétend le président Obama ou l’arbre cache-t-il la forêt ? Les données réunies par l’économiste Éric Toussaint montrent qu’au contraire la crise est l’aboutissement d’un long processus de transformation des règles économiques depuis les années 80. Le capital est toujours mieux rémunéré, le travail toujours moins. Après avoir dévasté les pays du Sud, cette logique détruit à leur tour les pays du Nord. La crise est donc systémique. Qu’on le veuille ou non, elle marque un paroxysme dans la lutte des classes. Faute de changer les règles de répartition des richesses, de vastes affrontements sociaux deviennent inévitables.

Après la Seconde Guerre mondiale, les années 1950-60 sont marquées, au Nord, par une période de forte croissante économique (les « Trente glorieuses ») qui permet aux travailleurs d’obtenir par la lutte des avancées sociales importantes : nette augmentation du pouvoir d’achat, consolidation du système de sécurité sociale, amélioration des services publics en particulier dans l’éducation et la santé… L’État procède aussi à bon nombre de nationalisations, ce qui renforce son pouvoir d’intervention économique. Les populations profitent davantage de la richesse créée à l’échelle nationale et la part des salaires dans le revenu national augmente.

Dans le même temps, au Sud, alors que les pays latino-américains sont en phase d’industrialisation rapide, l’indépendance —au moins officielle— de la plupart des pays asiatiques et africains est proclamée. Certains d’entre eux ébauchent une véritable autonomie politique et économique : les uns, comme l’Inde, l’Indonésie et l’Égypte, tout en respectant le système capitaliste ; les autres, comme la Chine, Cuba et le Vietnam, optaient pour la rupture avec celui-ci. Mais la majorité des pays nouvellement indépendants sont en fait encore largement soumis aux autorités d’une grande puissance, souvent l’ancienne puissance coloniale.

La dette est l’un des plus puissants vecteurs de cette soumission : au moment où l’administration et l’armée des pays colonisateurs doivent quitter physiquement les pays ayant acquis leur indépendance, les gouvernements de ces derniers sont fortement incités à s’endetter massivement, les créanciers ignorant —voire encourageant— les détournements d’argent par les classes dirigeantes locales. Les pays du Sud, de plus en plus endettés, doivent produire de plus en plus pour exporter et récupérer les devises destinées aux remboursements. Ce faisant, ils se font concurrence entre eux en mettant sur le marché des biens primaires (coton, café, cacao, bananes, sucre, arachide, minerais…) dont a besoin l’économie des pays du Nord. Cette surproduction va se révéler dramatique quant à l’évolution des cours, d’autant que les pays du Nord connaissent à partir de 1973 la première grande récession depuis la Seconde Guerre mondiale.

Les années 1980 ont marqué un bouleversement des rapports de force, tant entre pays les plus industrialisés et pays de la périphérie qu’entre capitalistes et salariés. C’est le résultat de la combinaison de plusieurs facteurs :![]() 1. le coup de Paul Volcker, actuel conseiller économique de Barack Obama, qui augmenta brutalement les taux d’intérêt à partir de la fin de l’année 1979 quand il était directeur de la Réserve fédérale des États-Unis ;

1. le coup de Paul Volcker, actuel conseiller économique de Barack Obama, qui augmenta brutalement les taux d’intérêt à partir de la fin de l’année 1979 quand il était directeur de la Réserve fédérale des États-Unis ;![]() 2. le contre-choc pétrolier de 1981 qui mit fin à une politique de prix élevés des matières premières favorable aux pays de la périphérie qui en sont exportateurs (tous les prix des matières premières et des produits agricoles connurent une tendance durable à la baisse de 1981 jusqu’au début des années 2000) ;

2. le contre-choc pétrolier de 1981 qui mit fin à une politique de prix élevés des matières premières favorable aux pays de la périphérie qui en sont exportateurs (tous les prix des matières premières et des produits agricoles connurent une tendance durable à la baisse de 1981 jusqu’au début des années 2000) ;![]() 3. l’offensive généralisée des gouvernements de Margaret Thatcher et Ronald Reagan contre les salariés, le tout dans un contexte de crise économique généralisée en 1980-1982.

3. l’offensive généralisée des gouvernements de Margaret Thatcher et Ronald Reagan contre les salariés, le tout dans un contexte de crise économique généralisée en 1980-1982.

Les rapports de force se sont nettement détériorés pour les pays de la périphérie ainsi que pour les salariés.

Acculé à rembourser de plus en plus avec des recettes en baisse, le Mexique, suivi plus tard par d’autres pays d’Amérique latine, doit stopper momentanément le paiement de la dette en août 1982 [1] : c’est la « crise de la dette », qui va toucher tous les pays du Sud au fil des ans. Le nœud coulant se referme autour du cou des peuples du tiers-monde. Par la suite, le stock de la dette extérieure publique des PED s’accroît rapidement.

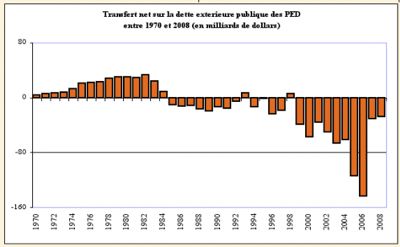

Des transferts massifs s’opérèrent des pays de la périphérie vers les pays les plus industrialisés, notamment via le remboursement de la dette. De positif, le transfert net sur la dette devint négatif au milieu des années 1980 : les pouvoirs publics des pays en développement (PED) durent rembourser beaucoup plus chaque année que ce qu’ils recevaient comme nouveaux prêts de la part des créanciers, sans réussir pour autant à se désendetter. Au contraire, le stock de la dette ne fit que s’accroître.

C’est ce que montrent les deux graphiques ci-dessous pour l’ensemble des PED.

Graphique 1. Evolution des transferts nets sur la dette extérieure publique des PED

-

Source : Banque mondiale, Global Development Finance, 2008. Graphique réalisé avec l’aide de Sébastien Dibling et Damien Millet. La dette extérieure publique inclut la dette extérieure publique à long terme et les crédits du FMI.

Le transfert net sur la dette est la différence entre les prêts accordés et les montants remboursés pendant une année donnée.

Si le montant est positif, cela signifie que le montant emprunté par les autorités du pays a été supérieur au montant total des remboursements. Si le montant est négatif, cela signifie que le montant remboursé a été supérieur au montant total reçu sous forme de prêts.

Le graphique montre qu’entre 1985 et 2007, exception faite de 1993 et 1998, le transfert net fut négatif : tous comptes faits, les gouvernements des PED ont remboursé beaucoup plus que ce qu’ils ont reçu sans pour autant réussir à se désendetter, au contraire (voir plus bas).

Graphique 2. Evolution du stock total de la dette extérieure publique des PED (1970-2008)

-

Source : Banque mondiale, Global Development Finance, 2008. Graphique réalisé avec l’aide de Sébastien Dibling et Damien Millet.LLLes PED ont transféré vers leurs créanciers l’équivalent de 7,5 plans Marshall. (en milliards de dollars)

Plan Marshall pour l’Europe après la seconde guerre mondiale 100 Mds $

Transfert net sur la dette extérieure publique pour la période 1985-2007 -759 Mds $

Les PED ont transféré vers leurs créanciers l’équivalent de 7,5 plans Marshall. (en milliards de dollars)

Plan Marshall pour l’Europe après la seconde guerre mondiale 100 Mds $

Transfert net sur la dette extérieure publique pour la période 1985-2007 -759 Mds $

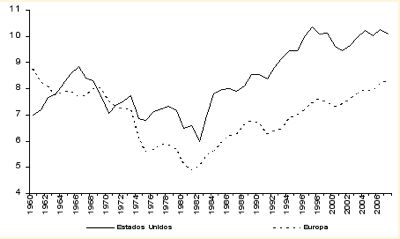

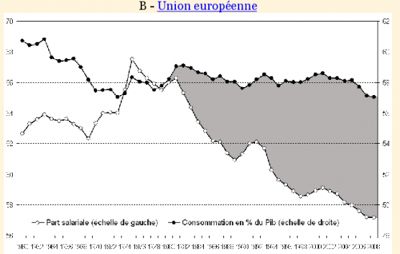

L’augmentation du volume de la dette publique et des montants à rembourser affecta aussi durablement les pays les plus industrialisés, ce qui entraîna au Nord un transfert massif des revenus des salariés au bénéfice des capitalistes. En effet, les gouvernements remboursent les dettes qu’ils ont contractées auprès des banques privées et des autres investisseurs institutionnels (assurances, fonds de pension privés, « mutual funds ») en prélevant une part de plus en plus importante sur les impôts qui sont principalement payés par les salariés. Depuis les années 1980 jusqu’à aujourd’hui, les gouvernants néo- ou social-libéraux ont constamment réduit les impôts payés par les capitalistes, ce qui augmenta la part des impôts provenant des travailleurs dans l’ensemble des recettes fiscales servant à payer la dette.Dans les pays les plus industrialisés (c’est vrai également dans les pays du Sud), le patronat multiplia les agressions contre les salariés afin de faire remonter substantiellement leurs bénéfices et, relayé par les gouvernements, il réussit à atteindre son objectif. C’est ce que montre très bien le tableau suivant. Le taux de profit, qui avait connu une tendance baissière au cours des années 1960 et 1970, recommença à augmenter de manière durable à partir de 1981-1982.

Graphique 3. Evolution du taux de profit aux Etats-Unis et en Europe entre 1960 et 2007

* Le taux de profit en Europe est composé par le taux moyen de profit en Allemagne, en France et au Royaume Uni.

** Le taux de profit est calculé selon le quotient entre l’excédent net d’exploitation nationale et le stock de capital net du pays.

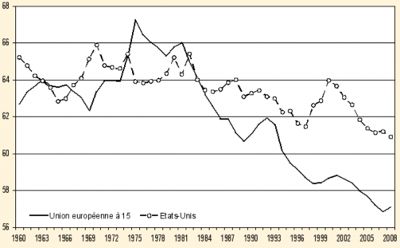

Source : Elaboré par Nacho Alvarez et Bibiana Medialdea à partir de AMECO Commission européenneDe son côté, la part des salaires dans le produit intérieur brut connut une chute accentuée également à partir de 1981-1982 (la tendance baissière qui avait commencé en Europe avec la grande récession de 1974-1975 s’approfondit à partir de 1981). Inversement, la part des revenus empochés par les capitalistes augmenta.

Graphique 4. Evolution de la part des salaires en % du PIB aux Etats-Unis et dans l’Union européenne à 15, de 1960 à 2008

-

Source : Elaboré par Michel Husson à partir de Ameco, Commission européenne http://tinyurl.com/ameco8

Si on ajoute le Japon et les quelques autres pays industrialisés aux États-Unis et à l’Europe occidentale, on constate grosso modo le même type d’évolution. La masse des salaires en proportion du PIB commença à baisser à partir de 1974-1975. La baisse s’accentua brutalement à partir de 1982.

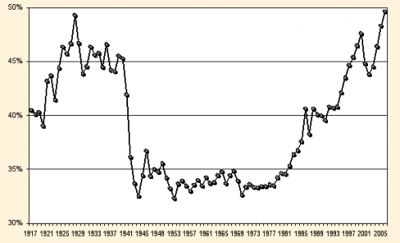

Comme le montre la courbe de Saez (voir graphique 5), la part du revenu national des États-Unis qui revient aux 10 % les plus riches a crû de manière impressionnante. L’accroissement est particulièrement brutal à partir du début des années 1980. Alors que le décile le plus riche s’accaparait 35 % du revenu national en 1982, sa part explose et atteint 50 % vingt-cinq ans plus tard, revenant ainsi à la situation qui précéda le krach boursier de Wall Street en 1929.

Graphique 5. Evolution de la part du revenu total allant aux 10 % les plus riches aux Etats-Unis entre tre 1917 et 2006

Source : Saez E. (2008), “Striking it Richer : The Evolution of Top Incomes in the United States”, March,

http://elsa.berkeley.edu/ saez/saez-UStopincomes-2006prel.pdf

-

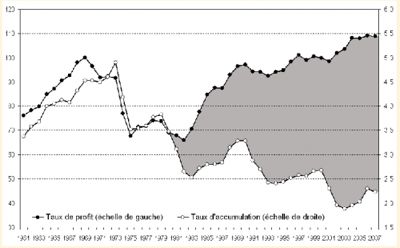

La grande transformation des années 1980 se manifesta également par la distance croissante qui sépare le taux de profit (qui augmente) du taux d’accumulation (qui baisse). Exprimé de manière simple : à partir de 1980, une part croissante des profits n’est pas investie dans la production, elle est consommée par les capitalistes ou est déviée vers la sphère financière en lien avec un comportement de rentier.

Graphique 6. Taux de profit et taux d’accumulation Etats-Unis + Union européenne + Japon

Taux d’accumulation = taux de croissance du volume de capital net _ Taux de profit = profit/capital (base 100 en 2000) _ Sources et données des graphiques : http://hussonet.free.fr/toxicap.xls

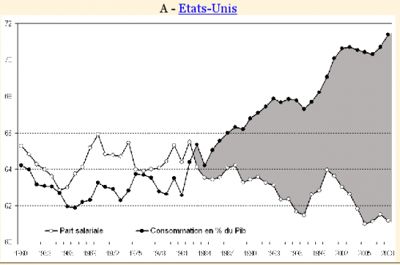

Une autre évolution complète la grande transformation : aux États-Unis, alors que la part des salaires diminue dans le produit intérieur brut, la consommation privée augmente fortement à partir de 1981-1982. Cela signifie deux choses :

1. les salariés financent de plus en plus leur consommation en s’endettant. Ce sont les 20 % de ménages les plus pauvres qui ont le plus augmenté leur endettement (de 90 % entre 2000 et 2007) : c’était le maillon faible du dispositif, le public naturel des subprimes ;

2. les capitalistes consomment de plus en plus en utilisant une part croissante de leurs profits dans des dépenses somptuaires. Mais ils s’endettent aussi. En effet, en masse de crédit, les 20 % les plus riches ont contribué à eux seuls à la moitié de la progression de la dette des ménages enregistrée entre 2000 et 2007. Les riches se sont endettés pour spéculer en Bourse ou dans d’autres secteurs comme l’immobilier tant que les prix étaient à la hausse.

Graphique 7 Part des salaires et de la consommation privée dans le PIB

-

B - Union européenne

Aux Etats-Unis (graphique 7A), la consommation s’est fortement accrue alors que la masse salariale a baissé. Au sein de l’Union européenne (graphique 7B), la part des salaires a baissé de manière plus importante tandis que la consommation s’est maintenue. La différence entre les Etats-Unis et l’Union européenne en ce qui concerne l’évolution de la consommation tient au fait que si l’on excepte la Grande Bretagne, l’Espagne et l’Irlande, l’endettement des ménages est resté nettement inférieur à celui des Etats-Uniens (même s’il progresse également). Donc il a financé la consommation dans une moindre portion.

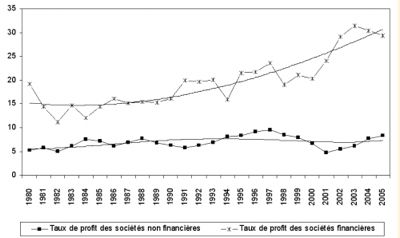

Le graphique 8 montre qu’aux Etats-Unis, ce sont les banques, les assurances et les autres investisseurs institutionnels qui ont connu une forte croissance de rentabilité tandis que le taux de profit du secteur industriel a moins progressé.

* Le taux de profit des sociétés non financières est calculé selon le rapport entre leurs bénéfices et le stock net de capital fixe de ces sociétés. Le taux de profit des sociétés financières se calcule de manière analogue.

Source : Elaboré par Nacho Alvarez et Bibiana Medialdea à partir de US Department of Commerce, BEA, National Economic Accounts.

En résumé, la grande transformation qui a commencé dans les années 1980 suite à l’offensive lancée par le Capital contre le Travail supposait une croissance économique dont les résultats étaient répartis de manière de plus en plus inéquitable. La croissance était soutenue par une accumulation de dettes dans le cadre d’une financiarisation de plus en plus poussée de l’économie. Tôt au tard, ce modèle d’accumulation devait entrer en crise lorsque le maillon le plus faible de la chaîne d’endettement cèderait (le marché des subprimes). Ce fut le cas à partir de la mi-2007.

Loin d’être un accident économique ou la conséquence des errements de quelques-uns [2], il s’agit de la suite naturelle de la logique qui prévaut dans le système capitaliste. De plus, comme le dit Michel Husson : « La finance n’est pas un parasite sur un corps sain. Elle se nourrit du profit non investi mais, avec le temps, elle acquiert un degré d’autonomie qui renforce ce mécanisme. Les capitaux libres circulent à la recherche d’une rentabilité maximale (la fameuse norme de 15 %) et ils réussissent, au moins temporairement, à l’obtenir sur certains segments. Les banques elles-mêmes captent une partie croissante des profits. Cette concurrence pour un rendement maximal élève la norme de rentabilité et raréfie un peu plus les lieux d’investissement jugés rentables, dégageant ainsi de nouveaux capitaux libres qui vont à leur tour partir à la recherche d’une hyper-rentabilité financière. Ce cercle vicieux repose encore une fois sur une répartition des revenus défavorable aux travailleurs et à la reconnaissance de leurs besoins sociaux [3]. »

Pour comprendre la crise qui a éclaté en 2007, il convient de ne pas s’arrêter à son détonateur. La cascade de faillites financières, si elle en est la partie visible, ne constitue pas la cause fondamentale de la crise.

Il y a 160 ans, Karl Marx a mis en garde contre une interprétation superficielle des crises capitalistes : « Les années 1843-1845 furent celles de la prospérité industrielle et commerciale, conséquences nécessaires de la dépression presque permanente de l’industrie dans la période de 1837 à 1842. Comme toujours, la prospérité lança bientôt la spéculation. Celle-ci surgit régulièrement dans les périodes où la surproduction bat déjà son plein. Elle fournit à la surproduction des débouchés momentanés. Elle hâte en même temps l’irruption de la crise et en augmente la violence. La crise elle-même éclate d’abord là où sévit la spéculation et ce n’est que plus tard qu’elle gagne la production. L’observateur superficiel ne voit pas la cause de la crise dans la surproduction. La désorganisation consécutive de la production n’apparaît pas comme le résultat nécessaire de sa propre exubérance antérieure mais comme une simple réaction de la spéculation qui se dégonfle [4]. »

La conclusion s’impose : la crise en cours trouve ses racines dans le système capitaliste en tant que tel, et pas simplement dans sa phase néolibérale.

Alors, comment en sortir ? Il y a plusieurs issues capitalistes à la crise car ce système ne s’effondrera pas de lui-même. L’issue recherchée aujourd’hui par les gouvernements en place implique un approfondissement de l’offensive du capital contre le travail : austérité ou baisse salariale, augmentation du taux d’exploitation des travailleurs et des petits producteurs, utilisation d’une plus grande part des recettes fiscales pour le sauvetage des capitalistes et pour le remboursement d’une dette publique qui a explosé depuis 2007-2008. Parallèlement à cette offensive en cours, certains mécanismes légers de réglementation des marchés financiers sont en cours d’adoption et une mise sous statut public de quelques entreprises financières a été réalisée (principalement aux États-Unis et en Grande-Bretagne).

Des mobilisations populaires massives pourraient déboucher sur une inflexion de la politique gouvernementale plus ou moins comparable à ce que fut la politique du New Dealinitiée par Franklin Roosevelt à partir de 1933, près de quatre ans après le krach de Wall Street, suivi par différents gouvernements d’Europe occidentale (Grande-Bretagne, France) [5]. En sera-t-il de même cette fois-ci ? Rien ne le garantit. Tout va dépendre de la vigueur des résistances de celles et ceux qui sont victimes de la crise. C’est la lutte des classes, cette réalité que la pensée unique veut faire disparaître, qui décidera de l’issue.

Pour leur part, les peuples des PED sont aussi directement confrontés à un retour en force de l’offensive du capital contre le travail. En effet, les années 2004-2007 avaient signifié dans de nombreux pays, notamment les pays émergents, une légère amélioration des conditions de vie, due principalement au niveau élevé des prix des matières premières (y compris le pétrole) qui généraient des revenus importants pour les pays exportateurs. Dans le cas de la Chine, c’est l’augmentation permanente des exportations de produits manufacturés vers les marchés internationaux qui en était la cause. Les travailleurs chinois et russes avaient obtenu des augmentations de salaires. Les gouvernements de pays comme le Venezuela, l’Équateur, la Bolivie, l’Algérie, l’Argentine, le Brésil, l’Inde augmentaient les dépenses sociales. Les entreprises embauchaient et concédaient des augmentations de salaires.

La crise alimentaire du premier semestre 2008, suivie des retombées des crises financières et économiques, a modifié radicalement la situation, même si tous les pays ne sont pas affectés de la même manière. Dans l’ensemble des pays touchés, les luttes populaires seront déterminantes. Car sans attendre l’issue que les capitalistes et les gouvernements à leur service veulent imposer, il faut mettre en avant une sortie anti-capitaliste à cette crise et lutter au plus vite pour avoir une chance d’y parvenir.

Notes

|1| Voir Eric Toussaint, Banque mondiale, le Coup d’Etat permanent, coédition CADTM-Syllepse-Cétim, 2006, chapitre 14, « La crise de la dette mexicaine et la Banque mondiale ».

|2| Barack Obama a déclaré lors du G8 en Italie en juillet 2009 : "Les actions irresponsables de quelques-uns ont engendré une récession qui a balayé le globe" (voir Le Monde du 11 juillet 2009). Comme si ce n’était pas le système capitaliste et la déréglementation financière décidée par le gouvernement des USA et par les autres du G7 qui étaient responsables de la débâcle actuelle.

|3| " Le capitalisme toxique ", Inprecor n° 541-542, septembre-octobre 2008 http://hussonet.free.fr/toxicap.pdf

|4| « Crise, prospérité et révolutions », Marx-Engels, Revue de mai à octobre 1850 in Marx-Engels, La crise, 10-18, 1978, p. 94.

|5| Voir Eric Toussaint « Un coup d’œil dans le rétroviseur pour comprendre le présent » (3/6) « L’éclipse libérale des années 1930 aux années 1970 », 9 juin 2009 http://www.cadtm.org/spip.php?page=... et « Révolution keynésienne et contre-révolution néo-libérale », 11 juin 2009, http://www.cadtm.org//spip.php?arti...

Sem comentários:

Enviar um comentário